Nguồn: HSC

Đà tăng trưởng doanh thu mạnh mẽ sẽ được duy trì

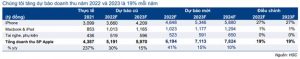

Mặc dù không còn vị thế độc quyền phân phối sản phẩm của Xiaomi, HSC cho rằng DGW vẫn sẽ duy trì được phần lớn thị phần phân phối sản phẩm Xiaomi và doanh thu Xiaomi của DGW sẽ tiếp tục tăng trưởng trong 3 năm tới. Ngoài ra, chúng tôi dự báo đà tăng trưởng doanh thu các sản phẩm của Apple, máy tính xách tay & máy tính bảng và thiết bị văn phòng sẽ được duy trì nhờ vị thế tốt của DGW trên thị trường, nhu cầu sản phẩm công nghệ ngày càng gia tăng, cũng như việc DGW liên tục ký hợp đồng với nhiều thương hiệu mới. HSC nâng 40% dự báo lợi nhuận thuần năm 2022 và 2023 chủ yếu do chúng tôi điều chỉnh tăng dự báo doanh thu. Ngoài ra, chúng tôi đưa ra dự báo lần đầu năm 2024 với lợi nhuận thuần tăng trưởng 19%. Theo đó, HSC nâng khuyến nghị lên Mua vào với giá mục tiêu tăng 36% lên 151.900đ (tiềm năng tăng giá 38%).

Lợi nhuận thuần Q4/2021 vượt 52% dự báo của HSC

KQKD Q4/2021 của

Cổ phiếu DGWấn tượng và vượt đáng kể dự báo của HSC. Doanh thu thuần đạt 7.922 tỷ đồng (tăng 97% so với cùng kỳ và 107% so với quý trước), vượt 3% dự báo của HSC. Lợi nhuận thuần tăng mạnh 285% so với cùng kỳ và 205% so với quý trước đạt 327 tỷ đồng, mức cao kỷ lục và vượt 52% dự báo của HSC là 215 tỷ đồng nhờ doanh thu máy tính xách tay & máy tính bảng, tỷ suất lợi nhuận gộp chung cao hơn dự báo và chi phí bán hàng & quản lý thấp hơn dự báo.

Bảng 1: KQKD Q4/2021 và cả năm 2021, DGW

Bảng 2: Cơ cấu doanh thu theo dòng sản phẩm

Lợi nhuận được hỗ trợ nhờ doanh thu cao tại tất cả các mảng, bao gồm máy tính xách tay & máy tính bảng (tăng 179% so với cùng kỳ và 80% so với quý trước đạt 3.340 tỷ đồng), điện thoại di động (tăng 57% so với cùng kỳ và 153% so với quý trước đạt 3.497 tỷ đồng), thiết bị văn phòng (tăng 95% so với cùng kỳ và 112% so với quý trước đạt 92 tỷ đồng), và hàng tiêu dùng (tăng 15% so với cùng kỳ và 24% so với quý trước đạt 93 tỷ đồng). Doanh thu máy tính xách tay và máy tính bảng cao hơn lần lượt 17% và 4% so với dự báo của chúng tôi trong khi doanh thu điện thoại di động thấp hơn 4% so với dự báo của HSC.

Trong năm 2021, doanh thu thuần đạt 20.971 tỷ đồng (tăng trưởng 67%) và lợi nhuận thuần đạt 657 tỷ đồng (tăng trưởng 146%) và cao hơn 20% so với dự báo của chúng tôi là 546 tỷ đồng.

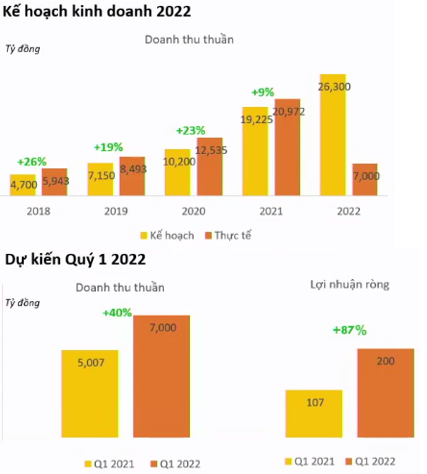

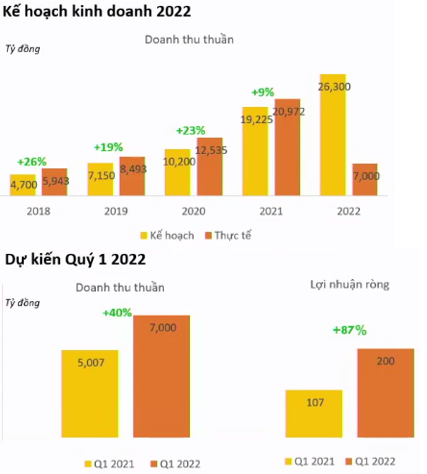

BLĐ công bố doanh thu thuần tháng 1/2022 tăng mạnh 50% so với cùng kỳ đạt 3.060 tỷ đồng và đặt mục tiêu doanh thu thuần và lợi nhuận thuần Q1/2022 đạt lần lượt 7.000 tỷ đồng (tăng 40% so với cùng kỳ) và 200 tỷ đồng (tăng 87% so với cùng kỳ).

Những nhà bán lẻ sản phẩm CNTT lớn có KQKD tốt nhờ nhu cầu cao

Các nhà bán lẻ sản phẩm công nghệ khác bên cạnh DGW cũng công bố KQKD vượt dự báo sau khi nền kinh tế mở cửa trở lại nhờ nhu cầu thiết bị dùng cho hoạt động trực tuyến cao trong giai đoạn đại dịch. Cụ thể:

- Trong Q4/2021, doanh thu Thế Giới Di Động, chuỗi điện thoại di động của MWG, tăng 47% so với cùng kỳ. Trong tháng 10/2021, tháng đầu tiên nền kinh tế mở cửa trở lại, doanh thu điện thoại di động và máy tính xách tay tăng mạnh lần lượt 68% và 130% so với cùng kỳ.

- FRT cũng ghi nhận doanh thu điện thoại di động, máy tính xách tay và máy tính bảng tăng mạnh. Doanh thu thuần chuỗi FPT Shop tăng 97% so với cùng kỳ trong Q4/2021.

Nhờ xu hướng tích cực của toàn ngành trong Q4/2021, chúng tôi lạc quan về triển vọng năm 2022 nhờ nhu cầu sản phẩm công nghệ ngày càng gia tăng trong bối cảnh dịch COVID-19 dần được kiểm soát.

Triển vọng giai đoạn 2022-2024 khả quan và đang cải thiện

Điện thoại di động được dự báo sẽ tiếp tục tăng trưởng tốt, nhưng sẽ chậm hơn so với năm 2021

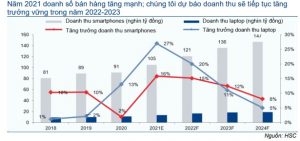

Trong báo cáo cập nhật trước, HSC dự báo tổng doanh thu thị trường điện thoại thông minh tại Việt Nam sẽ tăng trưởng 2% đạt 90,9 nghìn tỷ đồng trong năm 2021, sau đó sẽ tăng trưởng lần lượt 10% và 5% trong năm 2022 và 2023. Sau khi đánh giá lại kết quả gần đây, chúng tôi ước tính doanh thu của toàn ngành trong năm 2021 thực tế đã tăng trưởng 16% đạt 105 nghìn tỷ đồng, vượt 15% dự báo của HSC.

HSC cho rằng doanh thu sản phẩm điện thoại thông minh có thể duy trì mức tăng trưởng 10%/năm trong 2 năm tới nhờ (1) nhu cầu hoạt động trực tuyến tăng và (2) tắt sóng 2G và 3G và việc chính phủ không cho phép nhập khẩu điện thoại phổ thông kể từ giữa năm 2021, khiến người tiêu dùng chuyển từ điện thoại phổ thông sang điện thoại thông minh. Chúng tôi hiện nâng lần lượt 17% và 21% dự báo doanh thu toàn ngành trong năm 2022 và 2023 đạt lần lượt 117 nghìn tỷ đồng (tăng trưởng 11%) và 127 nghìn tỷ đồng (tăng trưởng 9%).

Doanh thu điện thoại di động đóng góp 47% doanh thu của DGW trong năm 2021 và là mặt hàng chiếm tỷ trọng lớn nhất của Công ty.

Bảng 3: Doanh thu sản phẩm điện thoại thông minh tại Việt Nam

Biểu đồ 4: Doanh thu điện thoại di động và máy tính xách tay tại Việt Nam từ năm 2018 đến năm 2024F

Nâng dự báo doanh số iPhone và các sản phẩm Apple khác của DGW

Trong năm 2021, doanh thu iPhone của DGW đạt 3.099 tỷ đồng, tăng trưởng 264% và vượt 10% dự báo của HSC là 2.815 tỷ đồng. Chúng tôi ước tính doanh thu tất cả các sản phẩm Apple của DGW trong năm 2021 đạt 4.387 tỷ đồng (tăng trưởng 237%) và cũng cao hơn 10% so với dự báo của chúng tôi. Doanh thu tăng trưởng mạnh chủ yếu nhờ thị phần của các sản phẩm chính hãng tăng so với các sản phẩm xách tay (các sản phẩm được nhập khẩu không chính thức, chủ yếu được xách tay trên các chuyến bay quốc tế) và việc Apple ra mắt thành công dòng iPhone 13.

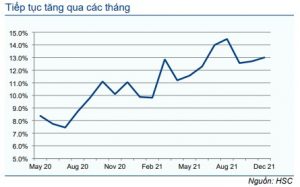

Trước tháng 6/2020, các sản phẩm chính hàng chiếm khoảng 50% tổng doanh thu của Apple tại Việt Nam. Tuy nhiên, tính tới cuối năm 2021, tỷ trọng các sản phẩm chính hãng đã tăng lên 69%.

Trên thực tế, với chính sách giao hàng sớm của Apple dành cho các nhà phân phối và chênh lệch giá giữa sản phẩm chính hãng và sản phẩm xách tay thu hẹp, HSC tiếp tục dự báo thị phần sản phẩm chính hãng sẽ tiếp tục gia tăng trong những năm tới. Chúng tôi kỳ vọng sản phẩm chính hãng sẽ chiếm lần lượt 78% và 81% thị phần doanh thu Apple tại Việt Nam trong năm 2022 và 2023, tương đương với mức tăng trưởng lần lượt 19% và 11%.

Là nhà phân phối chính của Apple, DGW được kỳ vọng sẽ hưởng lợi từ xu hướng này. HSC nâng lần lượt 19% và 19% dự báo doanh thu sản phẩm Apple của DGW đạt lần lượt 6.194 tỷ đồng (tăng trưởng 41%) và 7.113 tỷ đồng (tăng trưởng 15%) trong năm 2022 và 2023.

Bảng 5: Doanh thu sản phẩm Apple, DGW

Biểu đồ 6: Thị phần Xiaomi hàng tháng

Biểu đồ 7: Thị phần Xiaomi và doanh thu theo năm

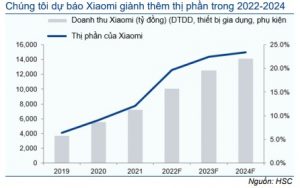

Điện thoại Xiaomi được dự báo sẽ tiếp tục chiếm lĩnh thêm thị phần và vượt trội so với toàn ngành

Thị phần của Xiaomi, cả trên toàn cầu và tại Việt Nam, đã tăng lên trong 2 năm qua. Tại Việt Nam, thị phần theo doanh số của Xiaomi đã tăng lên 12,1% trong năm 2021 từ lần lượt 9,0% và 6,4% trong năm 2020 và 2019, và trở thành thương hiệu lớn thứ 3. Công ty có 3 thương hiệu trong 3 phân khúc: thương hiệu Mi và Note dành cho phân khúc cao cấp, thương hiệu POCO dành cho phân khúc trung cấp và thương hiệu Redmi danh cho phân khúc thấp cấp. So với các thương hiệu khác, điện thoại của Xiaomi thường có hiệu năng tốt hơn đối với các tính năng chính như tốc độ xử lý, thời lượng pin và màn hình trong khi giá bán thấp hơn. Đây có thể coi là một lợi thế cạnh tranh chính của Xiaomi tại thị trường Việt Nam.

Ngoài ra, Xiaomi hiện đang lên kế hoạch nhanh chóng giành thêm thị phần và trở thành thương hiệu số 1 tại Việt Nam. Đầu tiên, Xiaomi cho phép Synnex FPT trở thành nhà phân phối thứ hai (cùng với DGW). Thứ hai, công ty này dự kiến sẽ tạo điều kiện cho thị trường Việt Nam tiếp cận các sản phẩm mới trước nhiều thị trường khác. Thứ ba, Xiaomi sẽ tăng chi tiêu cho tiếp thị. Từ đó, HSC dự báo thị phần của Xiaomi tại Việt Nam sẽ tiếp tục tăng lên lần lượt 19,7%, 22,5% và 23,5% trong năm 2022, 2023 và 2024.

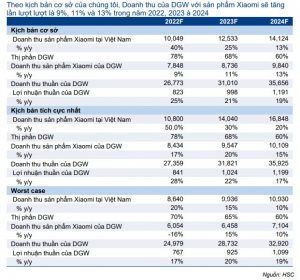

Phân tích trường hợp Xiaomi sau khi mất vị thế độc quyền

Gần đây, Synnex FPT, nhà phân phối sản phẩm công nghệ, công bố trở thành một nhà phân phối của Xiaomi tại Việt Nam. Theo đó, DGW sẽ mất vị thế độc quyền. Với sự tham gia của Synnex FPT, theo kịch bản cơ sở, chúng tôi dự báo DGW sẽ mất lần lượt 22%, 32% và 40% thị phần điện thoại Xiaomi tại Việt Nam cho Synnex FPT trong năm 2022 , 2023 và 2024 (Bảng 8).

Trong năm 2021, doanh thu Xiaomi của DGW đạt 7.200 tỷ đồng, tương đương 34% tổng doanh thu thuần. Trong khi đó, trước khi công bố thông tin về quyền phân phối mới, HSC dự báo doanh thu sản phẩm Xiaomi của DGW đạt lần lượt 8.561 tỷ đồng (tăng trưởng 28%) và 9.684 tỷ đồng trong năm 2022 và 2023.

Bảng 8: Doanh thu Xiaomi, DXG

Bảng 9: Doanh thu của DGW với sản phẩm Xiaomi, phân tích kịch bản

Do phải chia sẻ thị phần (theo kịch bản cơ sở của chúng tôi), HSC hiện hạ lần lượt 8% và 10% dự báo doanh thu Xiaomi của DGW trong năm 2022 và 2023 đạt lần lượt 7.848 tỷ đồng (vẫn tăng trưởng 9%) và 8.736 tỷ đồng (tăng trưởng 13%). Lưu ý, chúng tôi dự báo doanh thu Xiaomi của DGW vẫn sẽ tiếp tục tăng trưởng do chúng tôi dự báo tổng doanh thu của Xiaomi tại Việt Nam sẽ tăng trưởng mạnh như đã đề cập phía trên.

Ngoài ra, HSC xây dựng các kịch bản đối với doanh thu Xiaomi của DGW trong bảng phía trên. Theo kịch bản tiêu cực, trong 3 năm tới, tổng doanh thu của Xiaomi tại Việt Nam sẽ tăng trưởng lần lượt 20%, 15% và 10% trong khi thị phần của DGW lần lượt là 70%, 60% và 60%. Tương đương với lợi nhuận thuần năm 2022 và 2023 lần lượt đạt 767 tỷ đồng (tăng trưởng 17%) và 925 tỷ đồng (tăng trưởng 20%).

Do nâng dự báo doanh thu sản phẩm Apple và hạ dự báo doanh thu sản phẩm Xiaomi, HSC gần như giữ nguyên dự báo doanh thu điện thoại di động của DGW đạt lần lượt 12.151 tỷ đồng (tăng trưởng 23%) và 13.640 tỷ đồng (tăng trưởng 12%) trong năm 2022 và 2023.

Máy tính xách tay & máy tính bảng: Tiếp tục hưởng lợi từ xu hướng học tập và làm việc tại nhà

HSC ước tính tổng doanh thu máy tính xách tay và máy tính bảng của Việt Nam trong năm 2021 đạt 34.353 tỷ đồng (tăng trưởng 60%) nhờ nhu cầu thiết bị học tập và làm việc trực tuyến cao, vượt 46% so với dự báo của chúng tôi là 23.579 tỷ đồng.

Từ đó – và dựa trên giả định xu hướng tích cực vẫn sẽ được duy trì – HSC nâng lần lượt 59% và 68% dự báo doanh thu toàn ngành trong năm 2023 và 2023, tương đương với tăng trưởng lần lượt 20% và 11%.

HSC cũng nâng lần lượt 45% và 46% dự báo doanh thu máy tính xách tay và máy tính bảng trong năm 2022 và 2023, tương đương tăng trưởng lần lượt 24% và 12%. Mặt hàng này đóng góp lớn thứ hai, chiếm 38% tổng doanh thu của DGW trong năm 2021.

Các thương hiệu mới sẽ tiếp tục đóng góp đáng kể vào doanh thu

Các thương hiệu mới được thêm vào danh mục sản phẩm của DGW trong giai đoạn cuối năm 2021 sẽ bắt đầu đem lại doanh thu từ năm 2022 trở đi, bao gồm Whirlpool (thiết bị gia dụng), Joyoung (thiết bị gia dụng), MSI (máy tính xách tay), TCL (máy tính bảng), Microsoft, Biostar (thiết bị văn phòng), và Alcatel & Motorola (điện thoại di động).

HSC ước tính doanh thu những thương hiệu mới này sẽ đạt tổng cộng lần lượt 1.465 tỷ đồng (5% tổng doanh thu), 2.416 tỷ đồng (8% tổng doanh thu) và 3.571 tỷ đồng (10% tổng doanh thu) trong năm 2022, 2023 và 2024.

Bảng 10: Doanh thu máy tính xách tay và máy tính bảng, DGW

Bảng 11: Điều chỉnh dự báo lợi nhuận, DGW

Lợi nhuận chung: Nâng đáng kể dự báo

Do KQKD năm 2021 vượt kỳ vọng, HSC điều chỉnh tăng dự báo đối với

Cổ phiếu DGW. Trong năm 2022, chúng tôi nâng lần lượt 15% và 36% dự báo doanh thu thuần và lợi nhuận thuần đạt lần lượt 26.773 tỷ đồng (tăng trưởng 28%) và 823 tỷ đồng (tăng trưởng 25%). Trong năm 2023, chúng tôi nâng lần lượt 15% và 39% dự báo doanh thu thuần và lợi nhuận thuần đạt lần lượt 31.010 tỷ đồng (tăng trưởng 16%) và 998 tỷ đồng (tăng trưởng 21%). Chúng tôi cũng đưa ra dự báo lần đầu năm 2024 với doanh thu thuần và lợi nhuận thuần lần lượt đạt 35.656 tỷ đồng (tăng trưởng 15%) và 1.191 tỷ đồng (tăng trưởng 19%).

Bảng 12: Dự báo doanh thu theo dòng sản phẩm, DGW

Bảng 13: Dòng tiền tự do cho doanh nghiệp giai đoạn 2021-2026F, DGW

Định giá và khuyến nghị

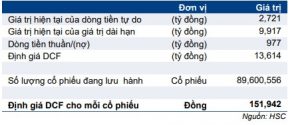

Do nâng dự báo năm 2022-2023, giả định triển vọng lợi nhuận trong giai đoạn 2024- 2026 sẽ cải thiện và giảm nhẹ giả định WACC (xuống 9,9% từ 10,2%), HSC nâng 36% giá mục tiêu lên 151.900đ (từ 111.500đ), tiềm năng tăng giá là 38% và P/E dự phóng 2022 và 2023 lần lượt là 16,5 lần và 13,8 lần, P/E dự phóng 2022 thấp hơn đáng kể so với một đối thủ cạnh tranh lớn trong ngành là MWG (20,6 lần). HSC nâng khuyến nghị lên Mua vào đối với DGW.

- Về phương pháp và giả định định giá (Bảng 13-15), chúng tôi lưu ý như sau:

- Ngoài việc điều chỉnh tăng dự báo lợi nhuận năm 2022 và 2023, để xây dựng mô hình định giá DCF, chúng tôi đã đánh giá và nâng giả định triển vọng dài hạn của Công ty.

- Đối với vốn lưu động, doanh tiền tự do của Công ty rất tốt. Chúng tôi nâng 12-26% dự báo dòng tiền tự do giai đoạn 2024-2026 so với dự báo cũ.

Giả định định giá DCF bao gồm, lãi suất phi rủi ro 3,0% (giữ nguyên), phần bù rủi ro vốn CSH là 7,0% (không đổi), hệ số beta là 1,10 (giảm so với 1,14 trước đó), tỷ trọng vốn CSH là 90% (không đổi) và tăng trưởng dài hạn là 3,0% (không đổi). Từ đó, giả định WACC là 9,9% (giảm so với 10,2% trước đây).

Chúng tôi thực hiện phân tích độ nhạy đối với giả định WACC và tỷ lệ tăng trưởng dài hạn trong Bảng 16.

Bảng 14: Tính toán WACC, DGW

Bảng 15: Định giá DCF, DGW

Bảng 16: Phân tích độ nhạy đối với giá mục tiêu so với WACC và tăng trưởng dài hạn

Bối cảnh định giá

DGW đang giao dịch với P/E dự phóng 2022 là 11,9 lần, rẻ hơn 10% so với mức bình quân của 4 công ty bán lẻ lớn (Bảng 17). Trong khi đó, P/E trượt dự phóng 1 năm là 11,7 lần, cao hơn 34% (0,7 lần độ lệch chuẩn) so với mức bình quân là 8,7 lần (trong 2 năm qua) (Bảng 18-19), do được đánh giá lại nhờ triển vọng cải thiện.

Bảng 17: So sánh định giá DGW và các doanh nghiệp cùng ngành

Biểu đồ 18: P/E dự phóng 1 năm

Biểu đồ 19: Độ lệch chuẩn so với giá trị trung bình

Phụ lục:

Tiêu dùng – bán lẻ đang hưởng lợi trong giai đoạn hiện tại

Nhận định chung về các nhóm ngành,bà Trần Hương Mỹ – Giám đốc Nghiêm cứu Ngành hàng Tiêu dùng của HSCđánh giá ngành tiêu dùng – bán lẻ sẽ có mức tăng trưởng mạnh mẽ trong năm nay. Theo số liệu của HSC, trong cơ cấu doanh số bán lẻ hiện tại, chiếm tỷ trọng lớn nhất đang là thực phẩm (50%), ô tô, xe máy (11%), nội ngoại thất (11%), sản phẩm công nghệ và gia dụng (8%), chăm sóc sức khỏe (10%)…

Bên cạnh đó, chu kỳ tăng giá của hàng hóa dự báo vẫn còn kéo dài. Do đó, cơ hội cũng đến với các doanh nghiệp thuộc các nhóm ngành hưởng lợi trực tiếp từ cơn sốt này như dầu khí hay phân bón. Cùng với đó, động lực từ xuất nhập khẩu cũng rất quan trọng, nhà đầu tư cần quan tâm thêm đến nhóm dệt may, thủy sản, sắt thép, hay nhóm ngành hỗ trợ như vận tải cảng biển, bất động sản khu công nghiệp…

Góp mặt tại buổi hội thảo,ông Đoàn Hồng Việt – Chủ tịch HĐQT Digiworld (HOSE:DGW)chia sẻ rằng các doanh nghiệp như DGW đã hưởng lợi từ diễn biến của đại dịch COVID. Những sản phẩm như máy tính xách tay (laptop), điện thoại di động có mức tăng trưởng khá mạnh. Cụ thể với DGW, ngành điện thoại đạt tăng trưởng hơn 50%, laptop hơn 80% trong 2021.

Bên cạnh đó, DGW cũng gặp rất nhiều khó khăn trong khâu vận hành, vì chính sách cách ly, “3 tại chỗ”,… ảnh hưởng đến hoạt động. Dù vậy Công ty vẫn duy trì mức tăng trưởng trên 40%.

Qua năm 2022, nhiều nơi vẫn còn tiếp tục thực hiện học và làm việc online. Xu hướng sẽ là kết hợp online và offline, do đó nhu cầu đối với các sản phẩm như laptop, điện thoại vẫn cao. Theo nhiều tổ chức dự báo, tăng trưởng thị trường điện thoại năm nay sẽ ở mức 2 con số. Với riêng DGW, ông Việt cho biết Công ty đặt mục tiêu tăng trưởng 25% cho các ngành hàng laptop, điện thoại, cao hơn so với mức chung thị trường.

Tiềm năng nào đối với ngành hàng gia dụng?

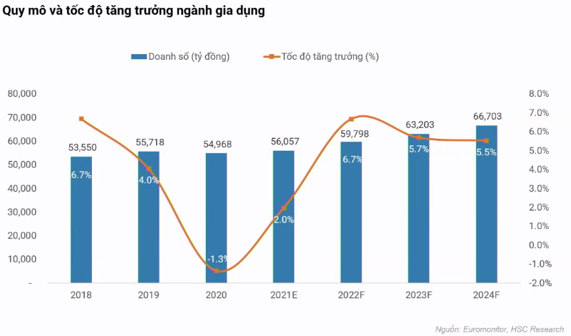

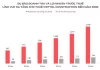

Nói về quy mô ngành hàng gia dụng, bà Trần Hương Mỹ cho biết doanh số năm 2021 của ngành hàng này khá lớn khoảng hơn 56 ngàn tỷ đồng. Tốc độ tăng trưởng của ngành hàng này bị chững lại các năm vừa qua do ảnh hưởng bởi dịch COVID. Dự báo, tốc độ tăng trưởng sẽ dần hồi phục, đạt 6.7% trong 2022 và 5.5% đến 2024. Khi đó, quy mô ngành hàng gia dụng sẽ vào khoảng 66.7 ngàn tỷ đồng.

Nguồn: HSC |

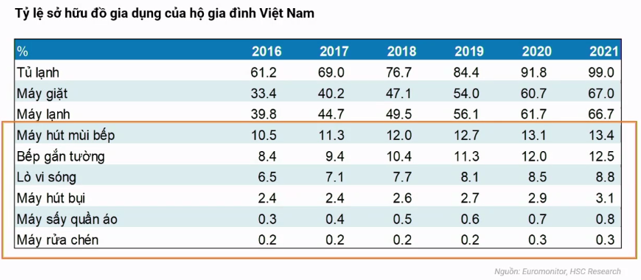

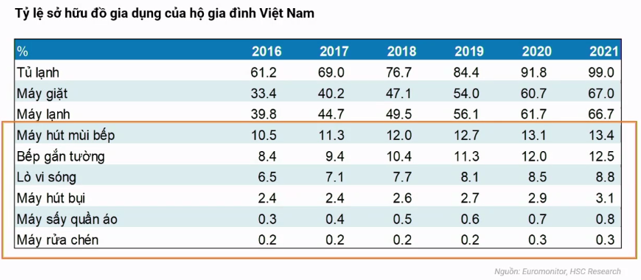

Theo chuyên gia của HSC, ngành hàng gia dụng vẫn rất tiềm năng bởi tỷ lệ sở hữu người dân đối với nhiều mặt hàng đồ gia dùng còn thấp, như máy hút mùi bếp, lò vi sóng, máy hút bụi, máy rửa chén… Người dân chỉ tập trung sở hữu đối với tủ lạnh, máy giặt, máy lạnh.

Nguồn: HSC |

Thêm vào đó, cùng với sự phát triển của tầng lớp trung lưu, xu hướng người trẻ tách ra sống riêng ngày càng phổ biến. Điều này góp phần cho sự phát triển của ngành hàng đồ gia dụng.

DGW ước lãi sau thuế 200 tỷ đồng trong quý 1/2022

Chia sẻ về tình hình hoạt động của DGW, Chủ tịch Đoàn Hồng Việt cho biết Công ty đặt mục tiêu tăng trưởng ít nhất 25% mỗi năm. Theo chiều ngang, DGW tiếp tục bổ sung thêm các nhãn hàng trong ngành hàng hiện hữu hoặc ngành hàng mới. Ví dụ như mới đây, DGW đã ký kết với Microsoft về ngành hàng thiết bị văn phòng, bán các sản phẩm bản quyền của Microsoft qua kênh điện tử. Theo chiều ngang, Công ty tiếp tục nghiên cứu ngành hàng mới như thiết bị công nghiệp, F&B, thiết bị gia dụng nhỏ…

Nói về ngành hàng đồ gia dụng (DGW có nhãn hàng Whirlpool), ông Việt nhận định trên thị trường đã có rất nhiều nhãn hàng nhưng đây là thị trường tăng trưởng. Vẫn luôn có những nhóm hàng, sản phẩm có đà tăng trưởng và việc của DGW là nhận diện ra và có chiến lược phù hợp. Thực tế, có rất nhiều sản phẩm, ví dụ như máy rửa chén thì tỷ lệ xâm nhập vào người dân còn rất thấp. Tất nhiên, DGW sẽ không bỏ qua các sản phẩm phổ cập rồi như tủ lạnh, máy giặt.

Về kế hoạch năm 2022, DGW đặt mục tiêu doanh thu và lợi nhuận tăng trưởng khoảng 25%. Tình hình kinh doanh quý 1, ông Việt cho biết theo ước tính, doanh thu đạt khoảng 7,000 tỷ đồng và lãi sau thuế 200 tỷ đồng, lần lượt tăng 40% và 87% so cùng kỳ.

Nguồn: DGW ước tính |